Buenos tiempos para la mecánica. O para los recambios vinculados a las reparaciones de esta especialidad, para ser más precisos. Así se deduce de las previsiones de Gipa, que augura un crecimiento acumulado del 18,9% en las ventas de este tipo de piezas en el periodo 2025-2028. Lo anunció Fernando López, director de Gipa España, en su intervención en el Hella Synergy celebrado el 27 de octubre en Madrid. Este aumento será aún mayor si lo acotamos a los vehículos de más de diez años, alcanzando el 27%.

¿Y a qué se deben esta predicción tan favorable para la reparación de mecánica y los productos asociados a la especialidad? Fernando López apuntó algunas causas: menor número de coches dados de baja, la incertidumbre sobre el coche que comprar o el retraso en la aparición de averías graves en los coches, por lo que se tiene a prolongar la vida útil del vehículo, entre ellas.

El director de Gipa España atribuyó también estas optimistas perspectivas a otras razones, como la ITV anual desde los 10 años, lo que tiene impacto en la sustitución de ciertos elementos antes y después de la inspección técnica; el aumento del precio de coche nuevo, lo que retrasa la renovación del parque, y el alargamiento de la edad del achatarramiento (media de 20 años).

Más kilómetros acumulados por el uso prolongado del coche, el envejecimiento del parque o el aumento del V.O. contribuyen a que la coyuntura automovilística actual en España ayude a la demanda de reparaciones de mecánica…y del consumo de las piezas necesarias para este tipo de operaciones en el taller.

Balance del año

Fernando López incluyó en su intervención un balance de 2025 para la posventa, “un buen año, aunque muy desigual, en el que el kilometraje recorrido por coche (12.611 kilómetros de media) sigue estancado, pero al que favorece el aumento de parque con el incremento de las matriculaciones”. Y con estas condiciones, la venta de recambios crecerá este año el 5,4% en el canal IAM y el 6,2% en el OES (porque crece más la tarifa), para una media del 5,6%.

El director de Gipa pasó a continuación a realizar un análisis sobre las particularidades de la distribución multimarca, compuesta en la actualidad por un parque de 2.784 tiendas de recambios. El 62% de los puntos de venta pertenece a un grupo o a un mayorista (el 57% en 2016). “Cada vez menos tiendas independientes y más en grupos. Una tendencia lenta, pero imparable”, matizó Fernando López.

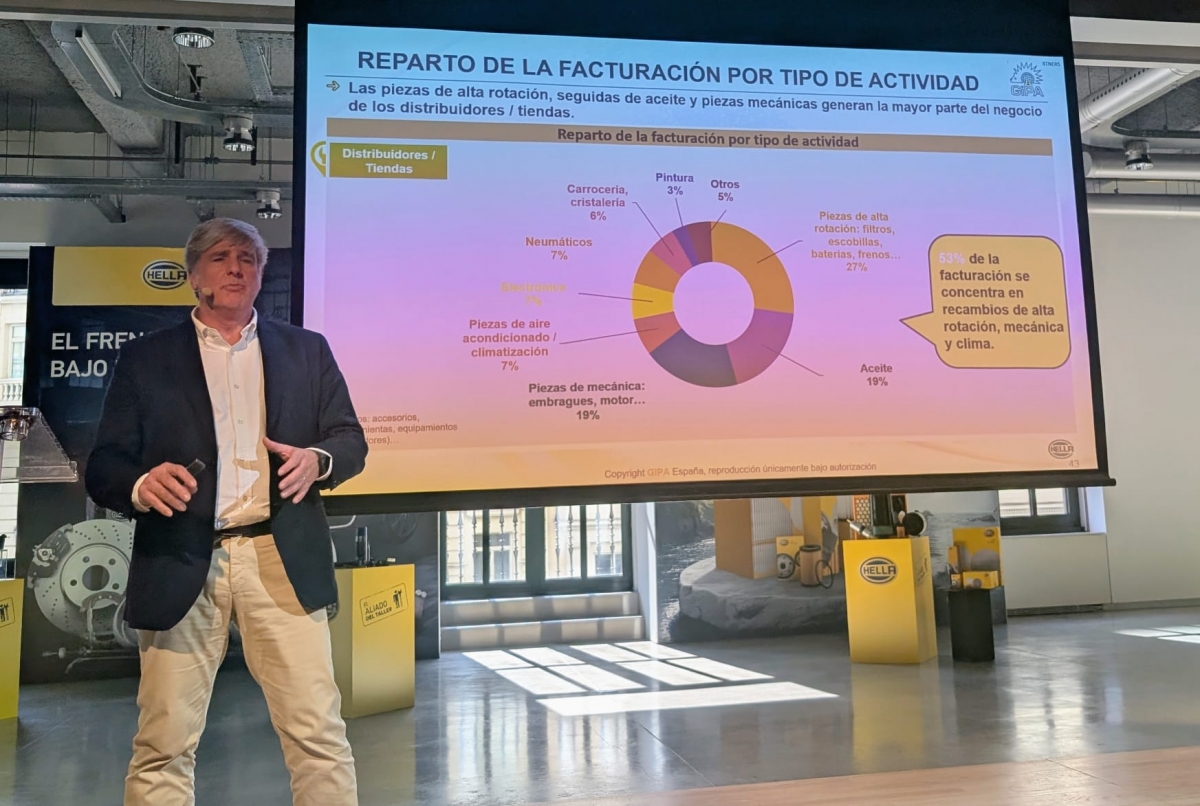

En cuanto al reparto de la facturación por tipo de producto en las tiendas de recambios en España, el 53% de las ventas se concentra en recambios de alta rotación (filtros, escobillas, baterías, frenos), mecánica (embragues, motor…) y climatización, según Gipa. Sin contar los lubricantes, que representan el 19%. Son precisamente las familias que más margen generan para el distribuidor, aseguró Fernando López, que en cuanto a marcas destacó asimismo que está decayendo en el recambista el furor por la búsqueda de marcas baratas.

Reparto de las ventas por tipo de producto en una tienda de recambio multimarca.

La preferencia por marca premium, la que recomendará siempre, es señalada como primera respuesta por el 68% los distribuidores consultados por Gipa, mientras que el 49% de ellos no sabe si recomendaría la marca blanca y sólo el 10% no la recomendaría nunca.

Reparto del empleo

Por otra parte, el proveedor/marca homologados por los grupos pesa el 70% sobre el total de sus compras. Y el número de empleados de media en las tiendas es de 7,7, siendo las agrupadas las que aglutinan el 80% del empleo de la distribución de recambios (17.313 trabajadores).

El experto de Gipa culminó su intervención enumerando las necesidades que los distribuidores expresan a la consultara: mejorar la rentabilidad, optimizar operaciones y stocks, impulsar la digitalización y sostener el crecimiento en un contexto de costes crecientes, incertidumbre de mercado y limitaciones de personal.